Selic a 9,25%: cálculo do rendimento da poupança muda; veja como fica e o comparativo com outros investimentos

A rentabilidade da poupança passa a ser de 0,50% ao mês + TR, ou 6,17% ao ano – o mesmo rendimento que já era pago para a chamada "poupança velha" (depósitos feitos até abril de 2012). Até então, com a Selic a 7,75% ao ano, o retorno estava em 0,44% ao mês e de 5,43% ao ano.

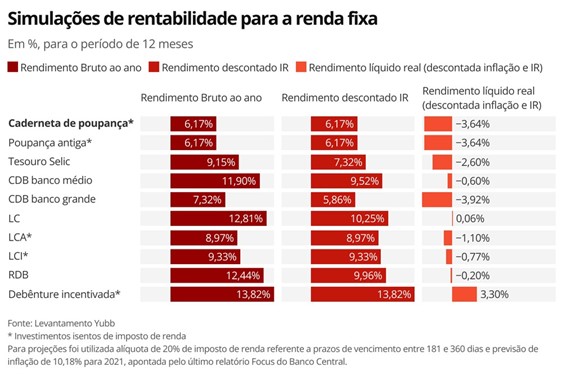

Veja abaixo simulações de como fica a rentabilidade da caderneta de poupança e de outras aplicações de renda fixa com a Selic a 9,25%.

Entenda a regra da poupança

Desde 2012, a poupança passou a ter dois tipos de remuneração. A regra é a seguinte:

- Selic de até 8,5%: rendimento limitado a 70% da Selic + TR (Taxa Referencial calculada pelo Banco Central e que, desde 2017, está em zero) para novos depósitos e rendimento de 0,5% ao mês + TR (6,17% ao ano) para depósitos feitos até 2012

- Selic maior que 8,5%: rendimento fixo de 0,5% ao mês + TR , ou 6,17% ao ano, para depósitos novos e antigos - independente da taxa de juros que estiver em vigor

Simulação de aplicação de R$ 1 mil na poupança

Veja abaixo como fica um rendimento de R$ 1 mil para depósitos poupança num prazo de 12 meses, considerando a Selic no patamar de 9,25% ao ano.

- Antes: rendimento era de R$ 54,30 (totalizando R$ 1.054,30 ou 5,43% ao ano) para depósitos feitos a partir de maior de 2012 e de R$ 61,70 (totalizando R$ 1.061,70 ou 6,17% ao ano) para a poupança velha;

- Agora: rendimento será de R$ 68,00 (totalizando R$ 1.068,00 ou 6,8% ao ano) para todos os depósitos.

Poupança x inflação"A partir desse mês, com essa Selic, vamos ter o retorno da TR. Ou seja, ela deixa de ser zero e passa a ter um rendimento. Por isso que a gente fala de um rendimento [da poupança] de 6,80% em 12 meses", explica o diretor executivo da Anefac, Miguel José Ribeiro de Oliveira.

Mesmo passando a render mais a partir dezembro, a poupança continuará perdendo para a inflação e para outros investimento de renda fixa. Ao menos no curto prazo.

A projeção do mercado para a inflação está atualmente em 10,18% para 2021 e de 5,02% para 2022. Já para a Selic, a expetativa do mercado é que a Selic chegue a 11,25% ao ano em 2022. Mas instituições como o Itaú estimam os juros chegando a 11,75% ao ano no final do primeiro trimestre de 2022 em meio às preocupações com as perspectivas fiscais.

De acordo com a última pesquisa Focus do Banco Central, os analistas estimam que o IPCA ficará em 0,72% em dezembro e em 0,55% em janeiro. Ou seja, acima do retorno oferecido pela regra da poupança.

Confirmada a expectativa de desaceleração da inflação em 2022, a tendência, porém, é que a poupança ao menos pare de perder mensalmente para a inflação.

Comparativo de investimentos"Estamos passando por um período em que a taxa de juros vai subir bastante para poder conter a inflação. A Selic, segundo o próprio governo vem dizendo, deve ficar 3 a 4 pontos percentuais acima da inflação no ano", afirmou em entrevista ao g1 a planejadora financeira Myrian Lund. "Para quem é conservador, vai ter um momento de suspiro nesses próximos dois anos, o que pode ser uma ótima oportunidade para estudar e aprender a investir melhor".

A elevação da Selic também irá melhorar a rentabilidade de investimentos em renda fixa como títulos públicos vendidos por meio do Tesouro Direto, CDBs (Certificado de Depósito Bancário), LCI (Letras de Crédito Imobiliário), LCA (Letras de Crédito do Agronegócio), CRI e CRA (Certificados de Recebíveis Imobiliários e do Agronegócio) e de debêntures incentivadas, que são títulos emitidos por empresas para financiar seus projetos e operações.

Simulações do buscador de investimentos Yubb mostram que, com a Selic a 9,25%, o retorno líquido dos principais investimentos em renda fixa também continuará perdendo para a inflação no curto prazo, mas com rentabilidade líquida melhor que a oferecida pela poupança. Veja quadro abaixo:

Poupança atingiu pior rendimento real em 30 anos

Em novembro, foi o quarto mês seguido de retiradas líquida de recursos da poupança. Em 2021, os saques superam os depósitos no país em mais de R$ 43,1 bilhões. O estoque dos valores depositados pelos brasileiros nesta modalidade de investimento, porém, ainda somava R$ 1,018 trilhão em novembro.

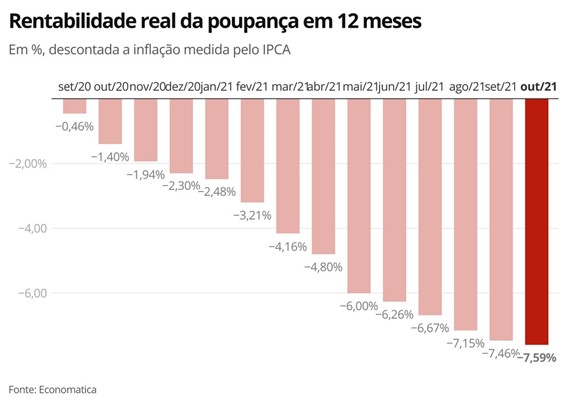

A caderneta de poupança vem perdendo de longe para a inflação, que atingiu os dois dígitos no acumulado em 12 meses. Já são 14 meses seguidos em que a modalidade amarga queda no poder de compra, segundo levantamento da provedora de informações financeiras Economatica.

Em outubro, a rentabilidade real (descontada a inflação) da caderneta ficou negativa em 7,59% no acumulado em 12 meses. Foi o pior rendimento real da modalidade desde outubro de 1991, quando o poupador que deixou o dinheiro nesta modalidade perdeu -9,72% em termos reais no período de 1 ano.

"Em outras palavras, quem deixa o seu dinheiro na poupança está perdendo dinheiro todos os meses por conta da alta de preços da economia brasileira", afirma Bernardo Pascowitch, CEO e fundador do Yubb.

Onde colocar o dinheiro?Entre as alternativas à poupança, os planejadores financeiros destacam investimentos de renda fixa como títulos do Tesouro Selic, além de produtos como CDB, LCI e LCA, que acompanham o Certificado de Depósito Interbancário (CDI), e que também são indicados para perfis conservadores, uma vez que contam com a garantia do FGC (Fundo Garantidor de Créditos) para aplicações de até R$ 250 mil e também costumam oferecer liquidez diária.

"Os investidores podem prestar mais atenção à modalidade pós-fixada da renda fixa a fim de buscar oportunidades de investimentos. Já os títulos prefixados possuem um componente de risco maior e devem ser escolhidos somente por parte de investidores mais experientes e que sejam capazes de analisar questões macroeconômicas a fim de precificar corretamente os títulos", alerta o CEO do Yubb.

Levantamento da Anefac mostra, porém, que a poupança continua uma opção melhor frente a fundos de renda fixa, principalmente sobre aqueles cujas taxas de administração sejam superiores a 1% ao ano.

Por serem isentos do pagamento de imposto de renda, os rendimentos da poupança também podem superar os de CDBs de grandes bancos, dependendo do prazo de resgate e do retorno oferecido.

"O investidor teria que obter uma taxa de juros de cerca de 85% do CDI para atingir o mesmo ganho obtido pela poupança", destaca a Anefac.

Investimentos mais buscados

Levantamento do Yubb mostra que os investimentos mais buscados em novembro, foram pela ordem: CDBs, LCI/LCA e Tesouro Direto. Veja abaixo o ranking:

- CDBs

- LCI/LCA

- Tesouro Direto

- LC/RDB

- Fundos multimercado

- Fundos de índice (ETFs)

- Fundos de ações

- Criptoativos

- Fundos imobiliários (FIIs)

- Ações livres

Em meio à alta da Selic e piora das projeções para a economia brasileira, tem aumentado a procura por investimentos em renda fixa em detrimento à renda variável e ativos negociados na bolsa.

"A tendência natural é que continuemos a observar a saída de recursos de ativos de risco em prol de títulos públicos e títulos de renda fixa. Afinal, os títulos de renda fixa oferecerão rentabilidades mais interessantes e risco consideravelmente inferior aquele encontrado na renda variável", observa Pascowitch.

Vale sempre lembrar, porém, que maiores rentabilidades costumam estar associadas a aplicações financeiras com prazos de vencimento maiores e de maior risco, sem necessidade de resgate no curto prazo. Portanto, na hora de investir é preciso avaliar não só as expectativas de rentabilidade, mas também os objetivos do investimento, a necessidade de liquidez e a disposição para enfrentar volatilidades do mercado.

"A renda fixa proporciona a proteção patrimonial (especialmente frente à inflação), mas a renda variável possui o potencial de aumentar o patrimônio do investidor. Portanto, ainda que a renda variável tenha desvalorizações no curto prazo, é interessante que o investidor não se desfaça inteiramente das suas posições de ações brasileiras, fundos imobiliários e ações estrangeiras", acrescenta Pascowitch.